Ngân hàng TMCP Á Châu (ACB) vừa công bố Nghị quyết HĐQT về phương án phát hành trái phiếu riêng lẻ lần 3 trong năm tài chính 2024.

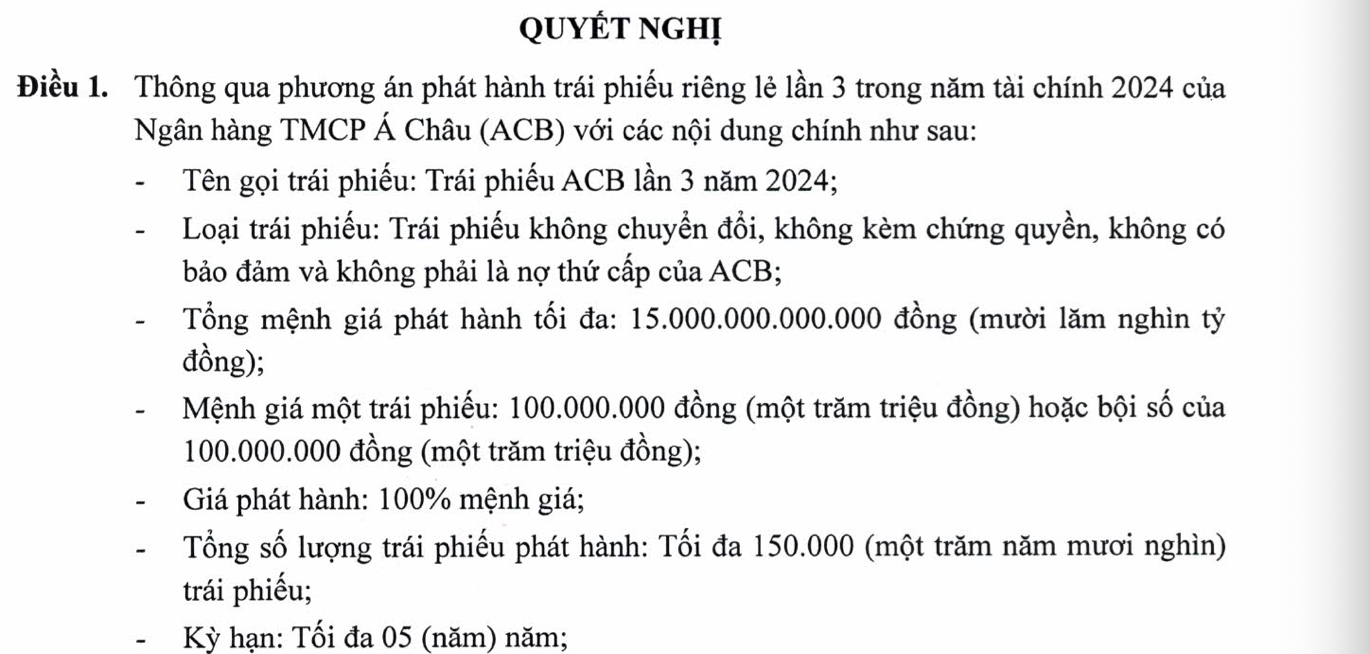

Theo đó, ACB dự kiến sẽ phát hành tối đa 150.000 trái phiếu trong 15 đợt với mệnh giá 100 triệu đồng/trái phiếu hoặc bội số của 100 triệu đồng. Tương ứng tổng mệnh giá phát hành tối đa 15.000 tỷ đồng.

Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản và không phải là nợ thứ cấp của ACB. Trái phiếu có kỳ hạn tối đa 5 năm. Lãi suất tùy theo nhu cầu của thị trường hoặc lãi suất thả nổi được xác định bằng lãi suất tham chiếu cộng biên độ.

ACB dự kiến phát hành 15.000 tỷ đồng trái phiếu đợt 3.

Phương án phát hành riêng lẻ cho đại lý phát hành và/hoặc bán trực tiếp cho nhà đầu tư. Đối tượng chào bán là nhà đầu tư tổ chức đáp ứng quy định của pháp luật về nhà đầu tư chứng khoán chuyên nghiệp.

ACB cho biết, mục đích phát hành trái phiếu là phục vụ nhu cầu cho vay, đầu tư cũng như bảo đảm tuân thủ các chỉ tiêu an toàn theo quy định của Ngân hàng Nhà nước.

Trước đó, HĐQT ACB cũng đã thông qua phương án phát hành trái phiếu riêng lẻ lần 1 và lần 2 năm 2024 với quy mô phát hành tối đa mỗi đợt là 15.000 tỷ đồng. Như vậy, dự kiến trong năm 2024, ACB sẽ phát hành lượng trái phiếu lên tới 45.000 tỷ đồng.

Thông tin từ Sở Giao dịch Chứng khoán Hà Nội, từ đầu năm đến nay, ACB đã phát hành tổng cộng 12 lô trái phiếu ra thị trường với tổng giá trị 27.840 tỷ đồng.

Trong đó, các mã trái phiếu có giá trị lớn nhất lên đến 5.000 tỷ đồng.

Tính riêng tháng 9/2024, ngân hàng đã huy động 2 lô trái phiếu với tổng giá trị 2.500 tỷ đồng. Trong năm nay, ngân hàng chưa mua lại trước hạn mã trái phiếu nào.

Về tình hình thanh toán gốc, lãi trái phiếu, nửa đầu năm 2024, ACB đã chi gần 454 tỷ đồng để trả lãi và 11.350 tỷ đồng để thanh toán gốc trái phiếu.

Trên thị trường chứng khoán, trong phiên giao dịch sáng 23/10, cổ phiếu ACB đang được giao dịch ở mức giá giảm 0,1% so với phiên trước đó xuống 25.350 đồng/cổ phiếu với khối lượng giao dịch gần 5,3 triệu đơn vị.

Trong vòng 1 tháng trở lại đây, thị giá cổ phiếu ACB đã giảm 1,17% từ mức giá tham chiếu 25.650 đồng với khối lượng giao dịch bình quân 10,5 triệu đơn vị/ngày.

Theo báo cáo thị trường trái phiếu của Chứng khoán MB (MBS), tổng giá trị trái phiếu doanh nghiệp phát hành thành công trong tháng 9 ước đạt hơn 71.600 tỷ đồng, đa số là từ các ngân hàng chiếm 85%.

Lũy kế từ đầu năm, tổng giá trị phát hành trái phiếu doanh nghiệp là hơn 330.400 tỷ đồng. Ngân hàng là nhóm ngành có giá trị phát hành trái phiếu nhiều nhất với khoảng 245.400 tỷ đồng, tăng 188% so với cùng kỳ 2023 và chiếm tỉ trọng 74% toàn thị trường, lãi suất bình quân gia quyền là 5,6%/năm, kỳ hạn bình quân 5,3 năm.

Các ngân hàng phát hành giá trị lớn nhất từ đầu năm đến nay gồm có: ACB (29.800 tỷ đồng), Techcombank (26.700 tỷ đồng), OCB (24.700 tỷ đồng).